2016年10月16日

百万亿资管产品开征增值税!私募们最关心的都在这里

2018年1月1日起,资管产品起征增值税。此次纳税范围几乎涵盖了银行、信托、公募、私募、券商、期货等所有金融机构的资管产品,都需要缴纳运营过程中发生的增值税,对于百万亿的资管行业来说,影响非常大。

来源:综合海通宏观债券研究、中国基金报

作者:海通债券姜超、朱征星、杜佳、基金君等

转自:东方资管

从2018年1月1日起,资管产品起征增值税。此次纳税范围几乎涵盖了银行、信托、公募、私募、券商、期货等所有金融机构的资管产品,都需要缴纳运营过程中发生的增值税,对于百万亿的资管行业来说,影响非常大。

今天给大家分享下海通证券和中国基金报的相关解读:

目录:

1、资管行业营改增文件梳理

2、资管产品怎么征税

3、对资管行业有何影响

4、私募有这些问题待解决

2018年1月1日开始,资管产品增值税就要正式征收了。资管产品具体如何征收,对市场会有什么影响,是本文将要讨论的问题。

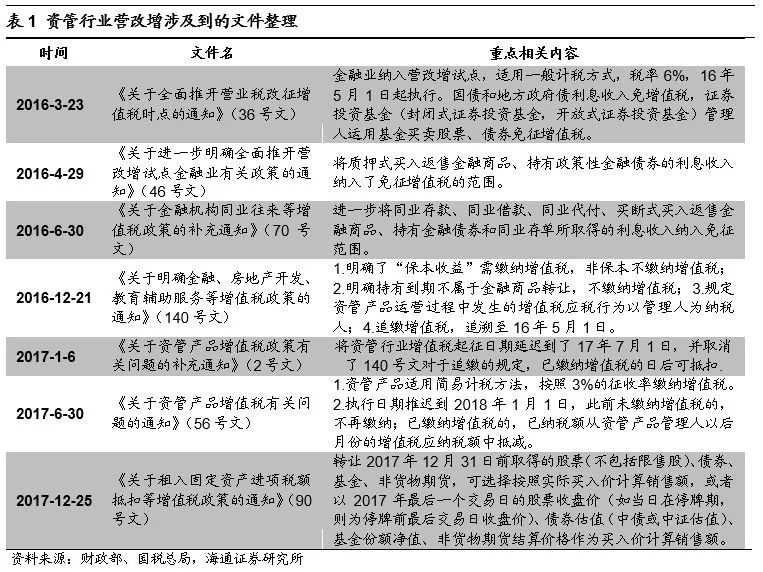

1、资管行业营改增文件梳理

和资管行业增值税有关的文件主要是16年发布的36、46、70、140号文,17年发布的2号文、56号文以及本周一发布的90号文。16年3月份发布的36号文是总纲,规定金融业纳入营改增试点,适用一般计税方式,税率6%,从16年5月1日开始执行。国债和地方政府债利息收入免税,金融商品转让要缴纳增值税,但证券投资基金买卖股票、债券时免税。

此后的多个文件都是对金融行业增值税的细化和补充,46、70号文扩大免征范围:16年4月底发布的46号文,将质押式买入返售金融商品、持有政金债的利息收入纳入了免征增值税的范围。2个月后的70号文进一步将同业存款、同业借款、同业代付、买断式买入返售金融商品、持有金融债券和同业存单所取得的利息收入纳入免征范围。

16年底发布的140号文,规范了资管行业增值税的缴纳:1.文件第一条即明确了“保本收益”需缴纳增值税,非保本不缴纳增值税;2.明确持有到期不属于金融商品转让,不缴纳增值税;3.规定资管产品运营过程中发生的增值税应税行为以管理人为纳税人;4.追缴增值税,追溯至16年5月1日。

17年1月发布的2号文在内容上没有新增,但将资管行业增值税起征日期延迟到了17年7月1日,并取消了140号文对于追缴的规定,已缴纳增值税的日后可抵扣。6月30日在资管行业增值税起征前夜,56号文又将起征日期推迟到2018年1月1日,此外明确了资管产品暂适用简易计税方法,按照3%的征收率缴纳增值税。

12月25日财政部发布90号文,明确了资产成本价的计算方法:转让17年12月31日前取得的股票(不包括限售股)、债券、基金、非货物期货,可选择按照实际买入价,或以2017年最后一个交易日的股票收盘价、债券估值、基金份额净值、非货物期货结算价格作为买入价计算销售额。

2、资管产品怎么征税?

2.1 管理人和投资者纳税依据

管理人为纳税主体。在营业税时代,资管产品收益原应缴纳5%的营业税,但是由于资管产品的投资者复杂且分散,法规上也没有明确的扣缴义务人,实际操作中资管产品也就没有上缴营业税。营改增后,140号文明确规定资管产品管理人为纳税主体,尽管和“谁赚钱征谁的税”原则有矛盾,但也避免了潜在的税收流失。

站在资管产品管理人的角度,有三种应税行为:管理费、贷款服务、投资。因管理资管产品而固定收取的管理费(服务费),应按照“直接收费金融服务”缴纳增值税;运用资管产品资产发放贷款取得利息收入,应按照“贷款服务”缴纳增值税;运用资管产品资产进行投资等,则应根据取得收益的性质,判断其是否发生增值税应税行为,并应按现行规定缴纳增值税。

站在投资者角度,缴纳增值税要看产品是否保本。如果是保本型资管产品,投资人取得的利息收入需要缴纳增值税,若在到期前转让产品,还需要按买卖差价缴纳增值税,征收率均为3%。如果是非保本型产品,持有至到期投资人免增值税,由产品的管理人根据底层资产缴纳;但如果是在到期前转让产品,则买卖价差还是需要缴纳3%增值税。

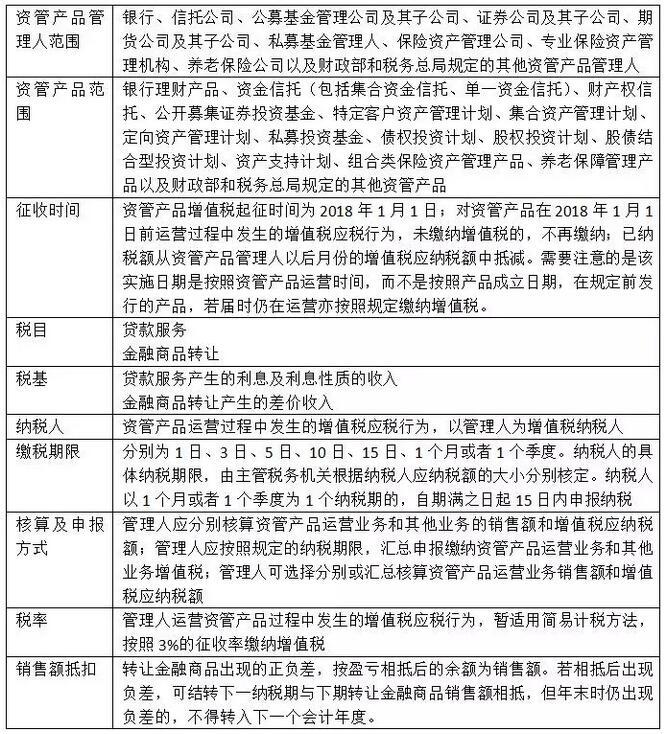

2.2 不同产品税收存差异,公募基金有优势

56号文中对资管产品的界定:资管产品管理人,包括银行、信托公司、公募基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司。资管产品包括银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。

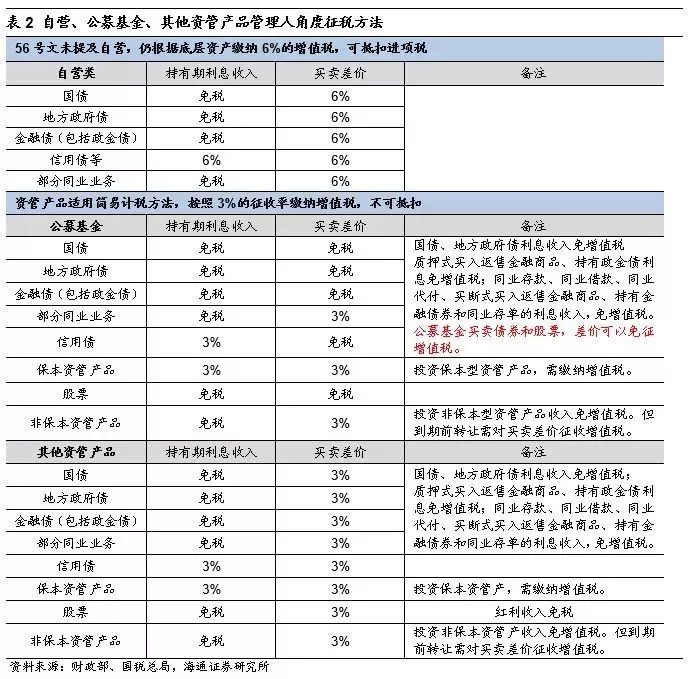

公募基金有税收优势。银行、券商、保险自营机构根据底层资产缴纳6%的增值税,可抵扣进项税;公募基金和其他资管产品税率根据56号文的规定改为简易计税方法,按照3%的税率征收,进项税不可抵扣,因为金融产品的进项税抵扣很少,从可抵扣的6%变为简易计税办法下的3%,相比起来是降低了税率;此外,36号文给予了公募基金特殊的优惠,买卖债券和股票时的差价可以免征增值税,而其他资管类机构利息收入和买卖价差都需要缴纳增值税。

因此在现有增值税规定下,公募基金有明显的税收优势,未来可能会有更多的资金走定制基金的途径来避免征税;此外银行、券商、保险的自营机构目前仍是实行可抵扣的6%的征收率,将资金走通道业务或委外也可以实现避税效果,但同时也要考虑风险计提等监管成本。

2.3 底层资产中信用债和非标影响更大

底层资产中,股票属于非保本产品,分红可免增值税,只对买卖差价收税。

国债、地方债、政金债、同存的利息收入免增值税,买卖差价除公募基金外均要收税。目前国债、地方政府债、金融债券(包括政金债)、质押式买入返售金融商品、同业存款、同业借款、同业代付、买断式买入返售金融商品、同业存单的利息收入,都是免增值税,与以往并无不同。买卖价差除公募基金有特殊优惠外,其他机构中属于金融商品转让的,都需要缴纳增值税。但对于持有到期户来讲,增值税征收对最终收益没有影响。

信用债和非标影响更大。信用债和非标类资产需要对利息收入和买卖价差缴纳增值税,相比利率债品种而言影响更大。我们从自营、公募基金、其他资管类机构的角度整理了基于底层资产的具体征税办法,见表2。

值得注意的是,财政部发布的90号文,允许对于在12月31日之前买入的股票、债券、基金等,可自主选择按照是按实际买入价还是2017年最后一个交易日的估值作为买入价。对于今年投资债券浮亏的管理人,选择买入价计算应税额更为划算,这样处理也可对冲未来部分税收压力。

2.4 还有哪些未明确之处

资管产品种类繁多,现有的资管产品增值税征收体系还有许多事项没有划定清楚,我们整理了目前市场上的主要争议点:

1)关于是否保本的界定。140号文中明确税务上的“保本”是看合同中是否明确承诺到期本金可全部收回,按照这样的规定,目前大部分资管产品都不承诺保本,保本型的资管产品主要是一些保本理财和保本公募基金;具体到产品的界定上,可转债、可交换债、永续债、ABS等品种如何界定保本非保本,尚不明确。

2)持有至到期的界定。36号文规定转让金融商品的收入要缴纳增值税,同时140号文规定,如果资管产品持有到期则不属于金融商品转让,无需对价差缴纳增值税。但落实到具体产品上,就存在了对一些产品持有到期的界定问题,例如开放式基金,由于没有固定周期,对开放式基金的赎回是否属于持有到期就不明确了,如果属于持有到期,则赎回产生的价差则可免征税;此外,如果合同因故提前终止,是否可以算为持有到期也并不明确。

3)金融商品转让的界定。根据定义,金融商品转让,包括转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动,其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。根据此定义,一级市场股权交易不属于金融商品转让,但新三板股票交易是否属于金融商品转让,目前国家尚无统一规定,市场上存有争议,但多倾向于不征收。

4)保本产品重复征税问题。投资保本资管产品取得的收益,需按照“贷款服务”缴纳增值税,而底层资产已经按规定缴纳过增值税,因此存在重复征税的可能。

前期资管行业增值税起征日一再延后,也反映出市场争议比较大,对于未明确的问题以及实际操作中出现的新问题,后续可能还有政策“补丁”出台。

3、对资管行业有何影响

3.1 资管野蛮生长告终

资管增值税开征,加上资管新规的实施,资管行业野蛮生长的时代或将告终。过去几年,以银行理财为代表的资管产品爆发式发展,税收、监管等制度建设则相对较慢,一方面加速了行业规模的扩大,另一方面也导致监管套利、刚兑难破、风险积聚。

在营业税时代,资管产品收益原应缴纳5%的营业税,但是由于资管产品的投资者复杂且分散,法规上也没有明确的扣缴义务人,实际操作中资管产品也就没有上缴营业税。营改增后,财政部和税务总局明确规定资管产品管理人为纳税主体,且增值税的缴纳需要穿透到底层资产,通道费率势必提高,监管套利难度加大。资管新规后资管产品将打破刚兑,转型为净值型产品,而增值税的开征将提高资管产品运营成本,收益率趋降,整体而言,资管产品对于公众的吸引力将有所下降。

有助于打破资管刚兑。目前的增值税体系对保本型资管产品设置了更高的征税要求,相应提高了其成本;从政策目标来看,这对打破资管刚兑模式是有利的,有助于推动资产管理市场的健康发展。但增值税对于是否保本的认定,依赖于合同的描述,增值税的征收有可能导致更多的隐形保本问题。

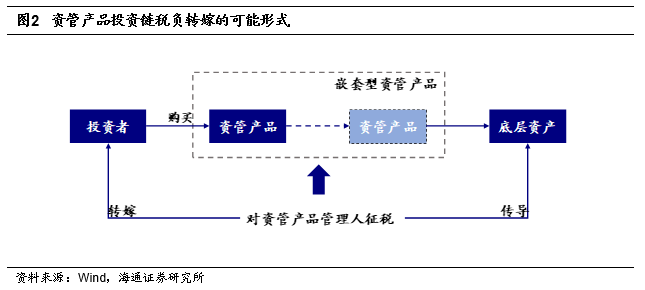

资管产品运营过程中发生的增值税应税行为以管理人为纳税人,但税负也会沿着资产管理产品的投资链条向上、向下传导。税负向上传导会压减投资回报率,税负具体转嫁的程度取决于双方的税收弹性和议价能力。

税负向下传导或提高底层融资主体的融资成本。以债券市场为例,比如信用债,对于存量信用债没办法改变其票息,但在新发债券的招标时,资管机构会考虑增值税的因素,可能会推高发行利率。如果资管产品对接的是项目类资产,资管机构还可能会和项目端谈判,要求适当提高借款利率。当然,税负向底层资产的传导是个比较慢的过程,具体的传导程度也要看投资者、产品管理者和底层融资主体之间的协调。

3.2 理财收益率趋降

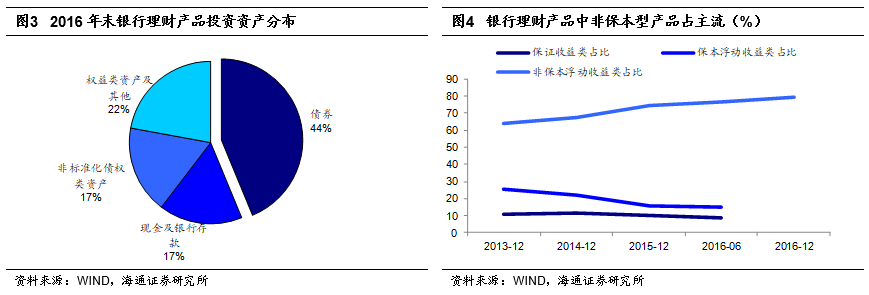

如前文所述,税负成本向上传导将导致资管产品收益率下降。以银行理财产品为例,截至16年末,银行理财投资资产中有44%是债券(大部分是信用债),此外还有17%的非标,约8%的权益类资产(2015年末数据)。从是否保本来看,截至16年底银行理财产品中非保本浮动收益类产品占比达到80%。假设银行理财中70%的持仓配置信用债等需缴增值税品种,平均票息5%,且暂时都处理为非保本类产品,若维持税后利差水平,仅利息收入上的缴税将大致使得理财收益率下行10BP左右。

3.3 信用利差趋于扩大

资管产品各类底层资产中,对于利息收入,国债、地方债、金融债等均免征增值税,而信用品(信用债、非标、保本理财产品等)则均需缴纳,虽然56号文规定按3%的征收率简易计税,但毕竟是新增的成本,信用债相对于利率债的税后收益率下降,若要保持原来的税后利差水平,信用利差有走扩的压力。

如对于3年AA+信用债,目前收益率约5.5%,对于银行、保险、券商等自营资金(不考虑进项税额抵扣,下同)和资管产品,其需要缴纳的增值税分别为:自营:[5.5%/(1+6%)]×6%×(1+12%)=35BP;资管:[5.5%/(1+3%)]×3%×(1+12%)=18BP故其增值税后收益率分别为5.15%和5.32%。

当前3年AA+信用债与3年国开债的利差约75BP,考虑增值税后,若要维持这一利差水平,其税前收益率分别需为:自营:5.5%/[1-1/(1+6%)×6%×(1+12%)]=5.87%;资管:5.5%/[1-1/(1+3%)×3%×(1+12%)]=5.69%,分别较现有收益率提高37BP和19BP。票息较高的品种(低等级、长久期、非公开等)受到的冲击更大,等级利差和期限利差均有向上的压力。

除了增值税因素,资管新规、信用风险等因素也将推动信用利差上行。资管规模的爆发式增长带来了信用债的新增配置资金,从而使得信用利差不断压缩,但资管新规实施后,资管高增时代告终,存量产品的清理还会伴随信用债的抛售,信用债需求趋降。此外,资管新规对非标的限制将使非标发行难度加大,叠加2018年经济下行压力增加,信用风险也将升温,对信用利差也有向上的推力。

4、私募有这些问题待解决

4.1 私募待解的疑惑

怎么计算买入价确认了,但是对于券商托管和私募基金来说,仍有许多的疑惑有待解答。以下为中国基金报的归纳。

疑惑一:买入价确认的时候,是计算单只产品还是所有产品汇总计算?有券商托管认为,单只产品目前从技术上来说可操作性不大,估计最后都是汇总计算,汇总计算盈亏抵消相对好操作。

疑惑二:私募是不是金融机构,是不是证券投资基金?根据财税36号文,金融机构是指:银行;信用合作社;证券公司;金融租赁公司、证券基金管理公司、财务公司、信托投资公司、证券投资基金;保险公司;其他经人民银行、银监会、证监会、保监会批准成立且经营金融保险业务的机构等。

疑惑三:报税具体怎么报?报送的时点,报送的方式?目前私募和券商托管的反馈看,私募咨询当地税务局并没有得到很明确的解答,咨询的结果是“按文件缴纳”,目前还没有听说有私募拿到税务局的纳税申报表,需要走一步做一步。

疑惑四:怎么给客户解释产品抵扣增值税的问题?部分私募在考虑1月份之后以公告的形式告知持有人。信托、券商的渠道方也在和持有人进行沟通。

疑惑五:券商给的估值表里面有预估增值税和应交增值税,每季度缴纳,年内可抵扣,但是不清楚后期抵扣怎么执行。

4.2 私募需要做哪些准备?

12月中旬,中国基金报曾就增值税的缴纳准备工作采访多家私募基金管理人,彼时不少私募对此认识不足,但如今到了最后一周,私募管理人的准备工作相比之前充足了不少。综合各家来看,为了应对增值税的征收,大概做了这些事情,还没有行动起来的私募也可以对照看看自己还有哪些工作要做。

参加券商托管的培训,学习政策解读。

配合券商托管调整系统。

和当地税务局沟通。

向托管券商提供涉税判断的确认。托管方要求私募在系统确认纳税的方式、纳税项目等,工作量比较大。

合同的补充协议。

4.3 某四大会计事务所合伙人对私募的建议

核算体系:管理人若希望享受3%简易计税方法,必须满足56号文对资管产品运营业务和管理人其他业务分开核算的前提条件;

IT系统:对系统的影响比较广泛,最关键需要做到私募基金的业务系统、产品估值系统、内部管理系统等受影响系统的全面覆盖,以确保基金内部流通层面保持一致;在短时间内,一旦系统不能及时上线,也应保证估值及手动申报能够完全合规;

纳税申报:管理人应梳理各项投资业务及其增值税处理,建立一套增值税处理流程和规范,否则难以保证申报合规;

法律风险:视具体情况对合同条款进行修订,并与投资者就增值税对收益分配的影响做好充分沟通。

4.4 其它问题

综合了多家券商给出的信息,就资管产品增值税会计核算事项整理了16个问答,供大家参考。

1、公募基金的认定上不用缴纳,到底私募有没有视同公募基金的认定?

增值税免税条款实际为营业税下财税[2004]78号文规定的延续,而78号文出台时,当时证券投资基金法中证券投资基金仅包括公募,因此增值税的优惠条款更倾向于仅适用公募基金。

2、私募基金经常做的买卖国债逆回购是否征税?

私募管理人不是“一行三会”批准的金融机构,投资逆回购产生的利息收入是需要征税的。

3、FOF投资非保本基金,赎回时的收益,是否需要缴纳增值税?

FOF基金的投资标的如果是资管产品的话,在开放日赎回,产生的赎回收益,不需要按照金融商品转让缴纳增值税。

4、Carry超额收益怎么办?

有两种口径,这要看各个私募管理人对口径的把握问题:

(1)作为管理费收入,自营业务收入,一般纳税人6%,小规模纳税人3%;

(2)认为是管理人取得的投资收益,而且投资收益是非保本性质的,因为你不确定一定是能够拿到这部分的超额收益,所以觉得是非保本投资收益,按照不征税处理。

5、私募的管理费按照6%缴税?

管理人的管理费属于自营业务,跟产品没关系,现在已经在交增值税,不是新业务,一直都有。一般纳税人按6%交,小规模纳税人按照3%交。

6、有些管理人想要地方税费的优惠政策,怎么做?

如果有的话,建议管理人提前联系。

附:此次增值税基本内容表格