2016年10月16日

第九届中国交易银行年会:场景化创新,金融服务无缝嵌入企业运营

精准对接企业需求

在全球化与数字化转型的浪潮中,交易银行作为金融服务的核心领域之一,正经历着前所未有的变革。随着企业需求的日益复杂化和个性化,传统的金融服务模式已难以满足市场的新要求。在此背景下,行业化与场景化服务成为了交易银行发展的新方向,不仅重塑了银行业务的边界,也为企业客户提供了更加精准、高效、便捷的金融服务体验。本文将从行业化深耕、场景化创新以及技术驱动下的融合实践三个方面,深入探讨这一趋势,并在文末预告2024年第九届中国交易银行年会及“金贸奖”颁奖典礼,共同展望交易银行的未来。

行业化深耕:精准对接企业需求

行业化服务是交易银行响应市场细分化趋势的重要举措。不同行业的企业,在供应链管理、资金运作、风险管理等方面存在显著差异,这要求交易银行必须深入理解各行业的运营特点、痛点及发展趋势,提供定制化的金融解决方案。例如,制造业企业往往面临供应链融资难、应收账款管理复杂等问题,交易银行可通过搭建供应链金融平台,整合上下游企业信息,提供包括预付款融资、存货质押融资在内的多元化融资服务,有效缓解资金压力,优化供应链效率。

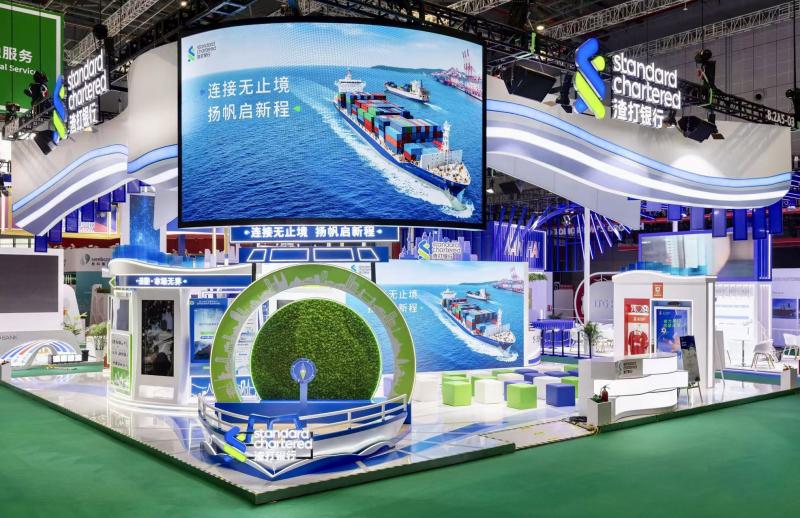

在能源行业,随着绿色低碳转型的加速,交易银行则聚焦于绿色金融支持,如绿色债券发行、可再生能源项目融资等,助力企业实现可持续发展目标。此外,针对跨境电商的兴起,交易银行推出跨境支付、外汇风险管理等服务,帮助企业应对汇率波动、提升资金流转效率。行业化深耕不仅增强了银行的服务能力,也促进了银企合作的深度与广度,实现了双赢。

场景化创新:金融服务无缝嵌入企业运营

场景化服务是交易银行适应数字经济时代的重要策略。它强调以客户需求为中心,将金融服务嵌入到企业的日常运营场景中,实现金融与业务的深度融合。例如,在采购场景中,交易银行通过与企业ERP系统对接,实现订单、发票、支付信息的自动匹配与同步,简化财务流程,提高自动化水平。在销售场景中,银行提供的在线收款、分期付款等解决方案,能够提升客户体验,促进销售增长。

特别是在供应链金融领域,场景化服务的应用尤为突出。通过物联网、区块链等技术,交易银行能够实时监控货物状态,确保融资资产的真实性与安全性,同时结合大数据分析,精准评估企业信用,实现快速放款。这种基于真实交易背景的融资模式,不仅降低了融资成本,也提高了资金使用的透明度与效率。

场景化服务的创新,不仅体现在传统金融服务的升级上,更在于探索新兴领域的金融服务空白。比如,在数字贸易领域,交易银行利用区块链技术构建跨境贸易信任机制,简化清关流程,缩短交易周期;在智能制造领域,通过物联网技术监测生产数据,为企业提供基于生产绩效的融资服务,助力产业升级。

技术驱动下的融合实践:重塑交易银行生态

技术是推动交易银行行业化与场景化服务发展的核心动力。云计算、大数据、人工智能、区块链等新兴技术的应用,不仅提升了金融服务的智能化、自动化水平,也为构建开放、共享、协同的交易银行生态系统提供了可能。

云计算使得银行能够灵活部署系统,快速响应市场变化,同时降低运营成本。大数据分析则帮助银行深入挖掘客户需求,实现精准营销与风险管理。人工智能技术的应用,如智能客服、智能投顾,极大地提升了客户体验与服务效率。而区块链技术,以其去中心化、不可篡改的特性,为交易银行提供了安全、透明的交易环境,尤其是在跨境支付、供应链金融等领域展现出巨大潜力。

技术融合的实践,还体现在交易银行与金融科技公司的合作上。通过API接口、SDK等工具,银行能够接入第三方服务商的资源,如物流、税务、法律等,形成一站式服务平台,为企业提供全方位、全链条的金融服务。这种开放合作的模式,打破了传统金融服务的边界,促进了金融与产业的深度融合,加速了金融生态的构建与完善。

展望未来,共襄盛举

随着行业化与场景化服务的不断深入,交易银行正逐步从传统的资金中介转变为企业的综合金融服务提供商,为企业创造更大的价值。然而,这一转型之路并非坦途,需要银行持续加大技术创新投入,深化行业研究,优化服务流程,同时加强风险防控,确保业务稳健发展。

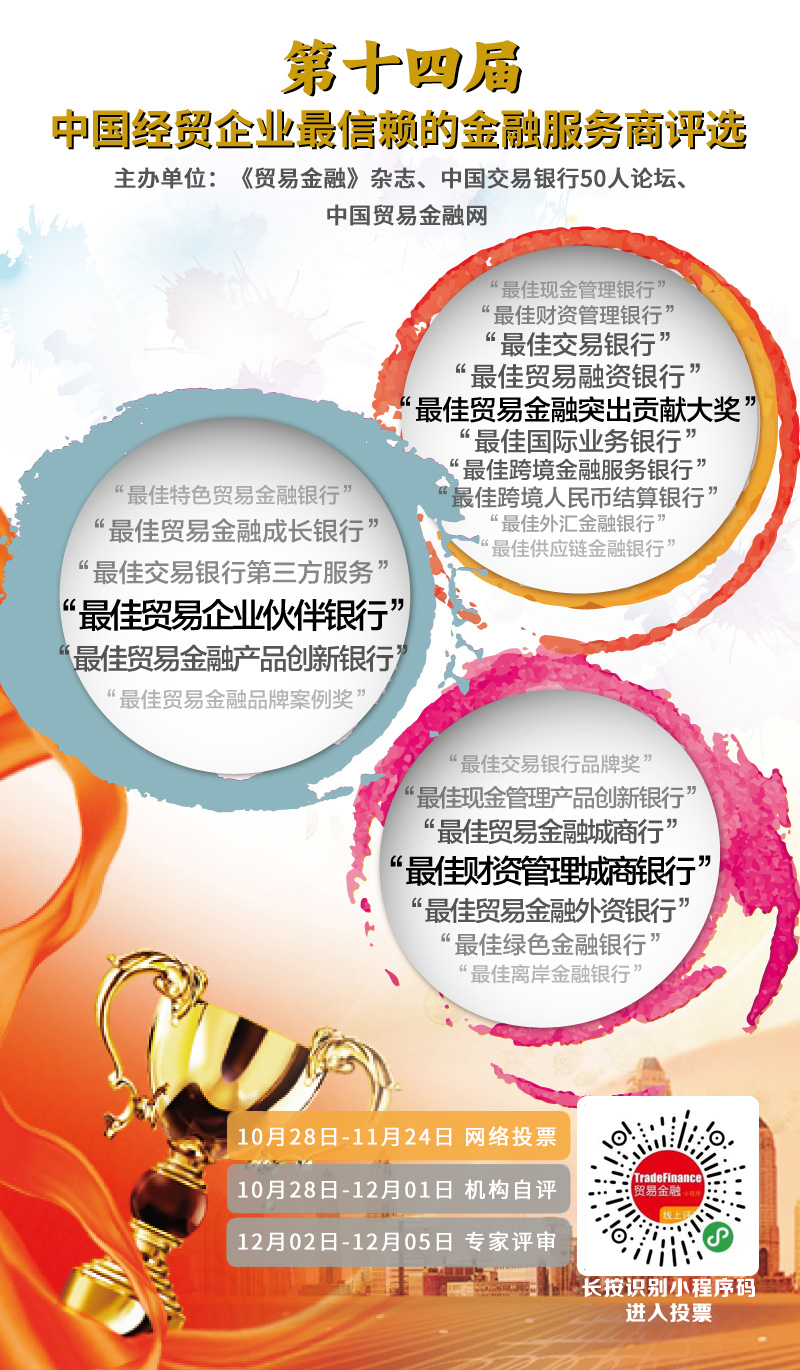

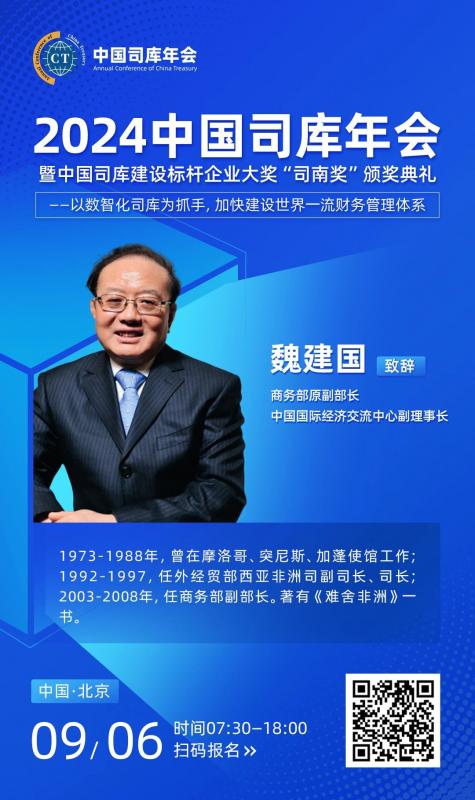

在此背景下,2024年第九届中国交易银行年会将在北京隆重举办,这将是一个汇聚行业精英、探讨前沿趋势、分享成功案例的高端平台。会议期间,还将举行本届“金贸奖”颁奖典礼,表彰在交易银行领域做出杰出贡献的机构与个人,激励行业持续创新,推动交易银行迈向更高水平的发展。

我们诚挚邀请您参与这一金融盛事,共同见证交易银行的变革与成长,携手探索行业化与场景化服务的新篇章,共创交易银行的美好未来。